コラム

公開日:2024/03/28

更新日:2024/04/08

雑種地の相続税評価額について解説

土地の中には、使用用途や目的が定められていない「雑種地」という地目が存在します。雑種地には決まった相続税評価方法がなく、現況によって判断しなければならないため、宅地などの相続税評価方法よりも難易度が高くなってしまいがちです。

ここでは「雑種地の相続税評価額の計算方法」について詳しく解説します。

1.雑種地とは?

地目には「登記地目」「課税地目」「現況地目」の3つの種類があり、全てが同じ地目になるとは限りません。「雑種地」とは、地目の中の1つの分類です。相続税評価額を算出する場合の地目は「現況地目」で判断することになりますので、間違わないように注意しましょう。

- 登記地目

- 登記簿に記載されている地目です。土地1筆ごとの土地の現況や利用目的によって23種類に分類されます。

- 課税地目

- 地方自治体が固定資産税を算出する際の計算根拠になる地目です。地方自治体が利用状況によって判断します。

- 現況地目

- 現在の土地の状況によって判断される地目のことを言います。相続税評価額の計算根拠になります。

相続税評価のルールである「財産評価基本通達」では、土地を9種類に区分しており「雑種地」は他の8種類に該当しない土地のことを言います。

雑種地の代表的な使用例は「駐車場用地」です。駐車場用地という地目が存在しないため、雑種地に該当します。その他、空き地、私道、墓地なども雑種地になります。

2.雑種地の相続税評価の流れ

雑種地の相続税評価を行う際には相続税評価額を算出する前に、①現況の確認、②都市計画法上の地域の確認、③評価単位の確認の3ステップで行い、雑種地であることの確認を行います。

2-1.①現況の確認

相続税評価では「現況地目」で判断されることになるため、雑種地であるという現況確認を行います。実際に現地に行き、状況を確認してみましょう。現地に見に行くことが難しい場合は、Googleマップの航空写真やストリートビューを利用すると、おおまかな現況を把握することができるでしょう。

間違っても、現況を確認せずに「登記簿謄本の地目により判断」してしまうことは避けましょう。登記簿謄本では宅地となったままで駐車場として利用しているケースもあります。必ず現況を確認するようにしましょう。

判断材料の1つとして、地方自治体から通知される「固定資産税納税通知書」が利用できます。通知書には、登記地目と課税地目が記載されています。課税地目は地方自治体が現況を調査して判断しているものになりますので、課税地目が雑種地になっている場合は、現況地目も雑種地である可能性が高いと言えます。

2-2.②都市計画法上の地域の確認

対象の雑種地が都市計画法上のどの地域に該当するのかを確認します。該当する地域によって評価単位や評価方法が異なってきますので、事前に地方自治体の都市計画課などの部署へ確認しましょう。

- 【都市計画法上の地域】

- 市街化区域

- すでに市街地になっている区域と、おおむね10年以内に優先的、計画的に市街化を図るべき区域

- 市街化調整区域

- 市街化を抑制すべき区域として定める区域

- 非線引き区域

- どちらにも分類されない地域

2-3.③評価単位の確認

雑種地の評価単位は1筆単位ではなく、利用単位になります。1つの駐車場が2筆以上の土地を利用している場合であっても1評価単位で判断します。

ただし、雑種地が市街化区域に該当している場合は、利用単位での評価ではなく、一体評価になります。

例えば1筆の雑種地で駐車場と私道があった場合、利用単位で評価するのではなく、一体として評価することになります。(財産評価基本通達7-2)

3.雑種地の相続税評価方法

雑種地を確定させたら、次は雑種地の相続税評価額の算定を行います。雑種地には決まった評価方法が定められていないため、状況が似ている近隣の土地の評価方法を利用することになります。具体的な評価方法は、対象の雑種地がどの都市計画法上の地域になるのかによって異なります。

3-1.雑種地が市街化区域に該当する場合

対象の雑種地が市街化区域に該当する場合には、原則的に「宅地比準価額方式」により評価額の算定を行います。

市街化区域の雑種地の場合、周りの土地が宅地であることが多いため、雑種地であっても「宅地」として相続税評価額を求めます。

3-1-1.市街化区域であり路線価地域の雑種地

対象の雑種地が市街化区域であり、路線価が定められている地域である場合は、通常の宅地と同様の方法で評価額の算定を行います。

ただし、雑種地が通常の宅地とは異なり、そのまま宅地として利用できない場合については「宅地造成費」を評価額から控除することができます。宅地造成費の控除が可能なのかどうかを見極めるためにも、しっかりと現況確認を行っておきましょう。

市街化区域であり路線価地域の雑種地

(宅地であるとした場合の1㎡の価額-1㎡あたりの宅地造成費)×地積=市街化区域であり路線価地域の雑種地の評価額

3-1-2.市街化区域であり倍率地域の雑種地

対象の雑種地が倍率地域の雑種地についても通常の宅地の評価に準じて評価額の算定を行います。ただし、固定資産税評価額に宅地の評価倍率を乗じるだけではなく「普通住宅地区の画地補正率」を加味し、必要に応じて宅地造成費の控除を行うことができます。

- 市街化区域であり倍率地域の雑種地

- (近傍標準宅地の1㎡あたりの固定資産評価額×宅地の評価倍率×普通住宅地区の画地補正率-1㎡あたりの宅地造成費)×地積=市街化区域であり倍率地域の雑種地の評価額

3-2.雑種地が市街化調整区域に該当する場合

市街化調整区域である場合は、宅地よりも農地や山林よりの土地が多いため、市街地の雑種地のように宅地を基準とする評価ではなく、類似する地目を判定し、その地目に応じた評価を行うことになります。基本的には路線価地域であることはないため、倍率方式による評価方法で計算します。

3-2-1.農地・山林・原野に類似する場合

雑種地が農地や山林・原野に類似する場合は、市街化区域の倍率地域と同じような計算式で評価額を算出します。ただし、原野などを雑種地にする場合には造成費用がかかるという考え方から、倍率地域では控除していた宅地造成費を評価額に加算しなければなりません。

- 市街化調整区域であり農地・山林・原野に類似する場合

- (近傍標準農地・山林・原野の1㎡あたりの固定資産評価額×地目別の評価倍率×各種画地補正率+1㎡あたりの宅地造成費)×地積=市街化調整区域であり農地・山林・原野に類似する場合の評価額

3-2-2.宅地に類似する場合

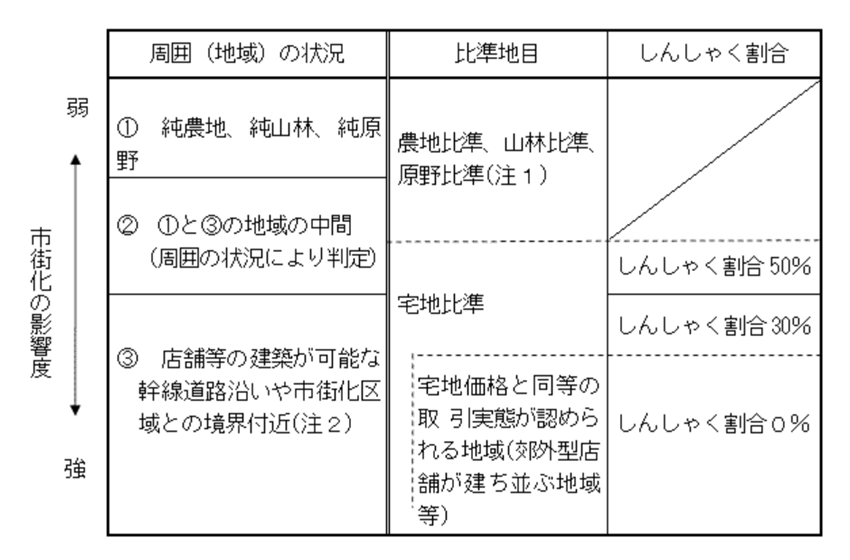

市街化調整区域であり、宅地に類似する場合には、市街化区域であり倍率地域の雑種地と同様の方法で計算します。ただし、宅地開発に係る地方自治体の制限を加味するために「しんしゃく割合」という減額要素を加えることになります。

(出典:国税庁)

- 市街化調整区域であり宅地に類似する雑種地

- (近傍標準宅地の1㎡あたりの固定資産評価額×宅地の評価倍率×各種画地補正率×(1-しんしゃく割合)-1㎡あたりの宅地造成費)×地積=市街化調整区域であり宅地に類似する雑種地の評価額

4.面積が大きい雑種地は「地積規模の大きな宅地の評価」が重要

雑種地の面積が大きい場合は「地積規模の大きな宅地の評価」を利用して評価額を計算することができます。「宅地の評価」となっていますが、宅地への転用が見込める雑種地の場合には、この計算方法が適用できます。

「地積規模の大きな宅地の評価」とは、その言葉のとおり、一般の土地の面積よりも大きな土地のことを指し、三大都市圏(首都圏・近畿圏・中部圏)では500㎡以上の土地、三大都市圏以外では1,000㎡以上の土地が該当します。

土地の面積が大きくなると、分譲地として活用する場合に私道の設置や下水道の引込み工事が必要になります。このような負担を相続税評価額に反映させた計算方法が「地積規模の大きな宅地の評価」です。

4-1.規模格差補正率を使った減額ができる

地積規模の大きな宅地の評価では「規模格差補正率」が用いられます。

規模格差補正率とは、対象の土地の地域と地積をもとに決められている値であり、この補正率を相続税評価額の計算式に組み込むことにより、地域によっては20%以上の規模格差補正が行えることもあります。

以前の「広大地の評価」を利用しやすく改善された計算方法が「地積規模の大きな宅地の評価」ですが、適用できる地域や計算方法がやや複雑になっていますので、面積の広い雑種地がある場合には、専門家に相談することをおすすめします。

5.まとめ

雑種地の相続税評価額の計算は、宅地などの地目比べて確認事項や判定が多く、専門的な知識が必要になります。

「自分で計算したことにより評価額が高くなり、その結果相続税額が高くなった」ということがないように、土地の評価は相続税に精通している税理士に相談するのがいいでしょう。

なお、相続税と贈与税などについては、法律の専門家にご相談ください。

当事務所でも、税理士・弁護士・社労士・司法書士・不動産鑑定士・FP等と連携し、一つの窓口で相続に関する全てをサポートさせて頂いております。お気軽にご相談ください。