コラム

公開日:2020/04/27

更新日:2021/02/22

親名義の家の相続税の計算と、知っておくべき実家の相続の注意点

「相続」と聞いて何を思い浮かべるでしょうか?「難しそう」「多額の納税が必要」など、思い浮かべる方も少なくないと思います。

特に親名義の家・住宅がある人はという不安を抱かれているのではないでしょうか。

- 親名義の住宅を子供や妻が相続すると相続税はいくら?相続税がかからない場合ってある?

- 2000万円で購入した実家の一軒家も、相続税を支払うものなの?非課税じゃないの?

相続税は事前に適切な対策を行えば、相続税額を節税することが可能です。

ここでは、「親名義の家・住宅を相続する場合の相続税の仕組みや注意点」と「事前に行うことで有効な相続税の節税対策」をご紹介します。

なお、土地の売却時にかかる税金については、下記ページが詳しいので併せてご参照ください。

■関連ページ

目次

1.家の相続税を理解する前に知っておくべきこと

実家の相続について理解する上で、まず知っておくべきことがあります。

1-1.自宅とその他の財産を別々に計算するわけではない

相続税は、各財産ごとに計算すると誤解している方も多いのですが、実は「家に対する相続税」と「その他の財産に対する相続税」を、別々に計算するわけではありません。

相続するすべての財産の価値をまず把握して、その財産の総額に応じて時価評価を行い、相続税の税率をかけて計算する必要があります。

相続税の対象になる財産については、家屋や土地などの不動産のほかに、現金、貯金、有価証券、貴金属、骨董品などの目に見える財産はもちろん、未収入金や貸付金などの債権、借地権や電話加入権などの権利も相続財産になります。

またプラスの財産だけではなく、借金や住宅ローン、未払金などのマイナスの財産「負債」も相続の対象になります。

1-2.「法定相続人」が誰なのか把握する

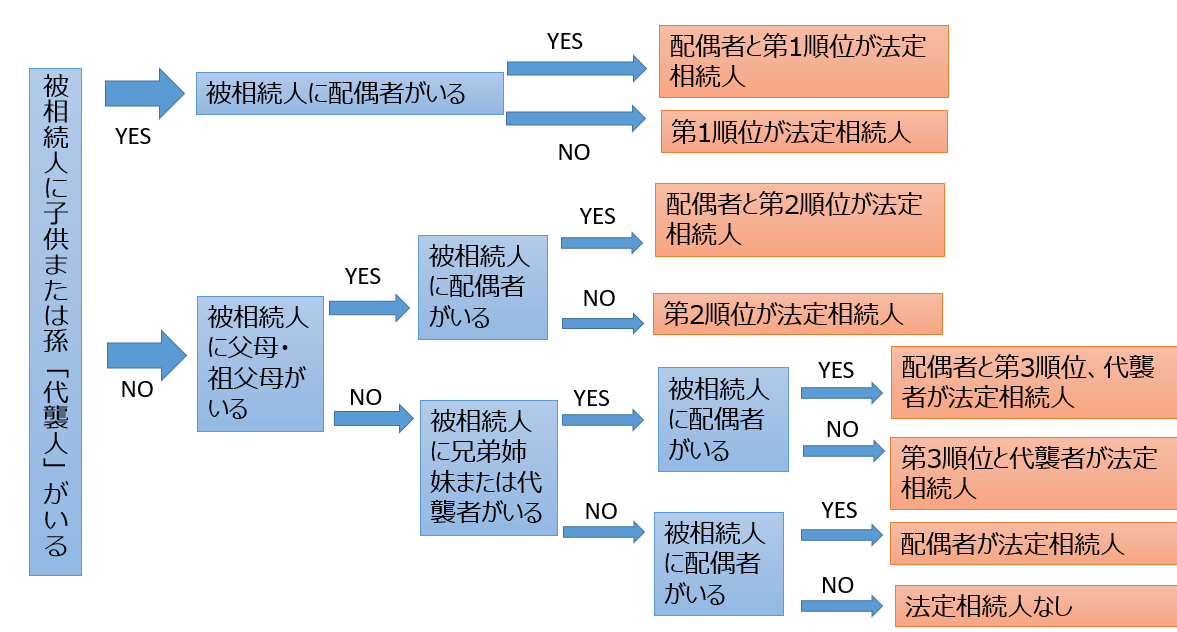

家の相続において理解しておくべきポイントの一つとして「そもそも誰が法定相続人なのか」があります。

法定相続人には相続の順位がありますが、その中でも第1順位として一番優先されるのは、被相続人の子どもです。

また法定相続人は、以下のように続柄によって1~3番までのグループに分類されます。

・第1順位 子供・代襲者(*子供が亡くなった場合は孫も)

・第2順位 父母

・第3順位 兄弟姉妹※配偶者は必ず法定相続人になります。

下記のフローチャートで、法定相続人が誰かが分かります。法定相続人にあたる人は誰なのか確認してみましょう。

1-3.相続税がかからない?|3,000万円+相続人の数×600万円

「相続税がかかる人」と「かからない人」をわける基準について把握しておきましょう。

相続税が課税になるかどうかの判定は、「相続財産が基礎控除額より多い」かどうかで判定します。

自分が相続税の申告が必要かどうかを見極めるため「基礎控除の計算式」を事前に確認しておくことをおすすめします。

相続税の基礎控除額の計算式は以下のとおりです。

3,000万円+(法廷相続人の人数×600万円)=相続税の基礎控除額

上記の式を利用して、具体的な例で考えてみましょう。

例えば、被相続人(亡くなった人)に、配偶者と子供が2人、つまり法定相続人の数は「3人」となる場合、基礎控除額は次のようになります。

3,000万円+(3人×600万円)=4,800万円

つまり、被相続人の財産が4,800万円以下であれば相続税が課税されず、相続税の申告も必要ありません。

以上のように基礎控除額は法定相続人の数で異なりますので、ご自分のケースに当てはめて計算してみましょう。

2.実家の相続税の評価額はいくら?

次に「自宅(家+不動産)の評価方法」について解説して参ります。

自宅の相続税評価額の計算は少し複雑です。現預金の場合などは、実際に通帳等に記載されている金額ですし、有価証券の場合は相続時の売買金額が相続税評価額になるため、比較的簡単に計算することができます。

ここでは自宅の相続税評価額の計算方法について押さえておきたいポイントをご紹介します。

2-1.家屋・住宅の評価方法

自宅の相続税評価額の計算は、自宅を「家屋(建物・住宅)」と「土地」に分け、それぞれ異なる評価方法で計算を行います。

「家屋」の計算方法は、土地に比べてとてもシンプルです。計算に必要な資料は、お住いの地方自治体が発行している「固定資産税評価証明書」のみです。

市役所等で申請することで「固定資産税評価証明書」を入手することができますが、毎年4月に市役所等から送付されてくる「固定資産税納税通知書」でも代用することができます。

家屋の評価方法は、固定資産税評価証明書に記載されている固定資産税評価額そのものが相続税評価額になりますので、「固定資産税評価額=相続税評価額」となります。

2-2.土地の評価方法

土地の評価方法は、「倍率方式による評価方法」と「路線価方式による評価方法」の2種類があります。

自宅の土地がどちらの評価方法を使用すればいいのかの判断は、土地の場所によって異なります。

具体的には、国税庁ホームページ上の「路線価図・評価倍率表」で確認することができます。

■参考URL

財産評価基準書|国税庁

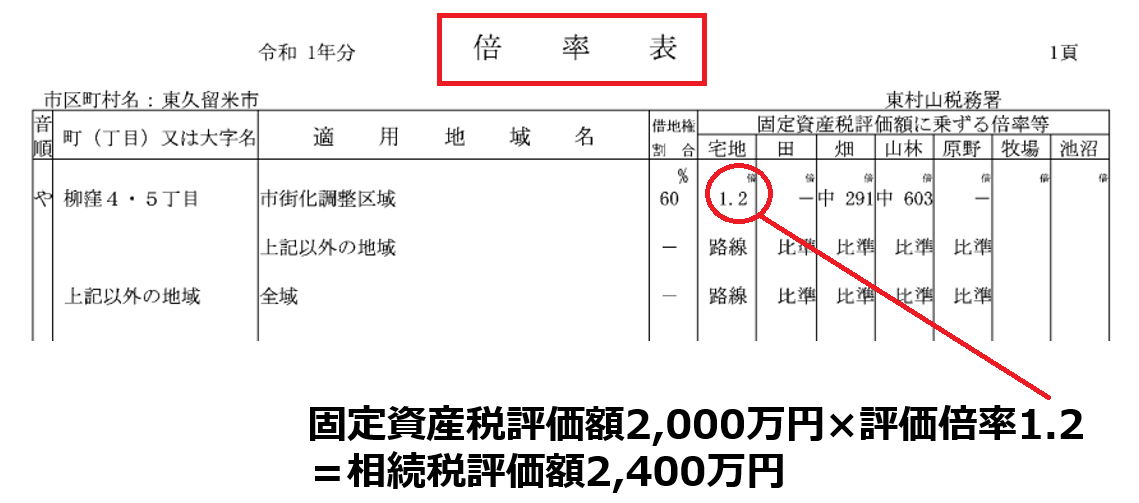

2-2-1.「倍率方式」による評価方法の基礎

国税庁の路線価図・評価倍率表で「評価倍率の地域」に該当した場合は「倍率方式」によって土地の評価を行います。

倍率方式は、固定資産税評価証明書に記載されている固定資産税評価額の金額に、国税庁で定められている「倍率」を乗じることで土地の相続税評価額を算出する方法です。

下記の倍率表では、「固定資産評価額が2,000万円の土地(東京都東久留米市柳窪4丁目)」の場合の相続税評価額が分かります。

倍率方式による土地の相続税評価額は、「固定資産税評価証明書」または「固定資産税納税通知書」が手元にあれば簡単に算出することができます。

2-2-2.「路線価方式」による評価方法の基礎

倍率表に路線と記載されている地域は、「路線価方式」により土地の相続税評価額の算出を行います。

路線価とは「公道に付けられた値段」のことです。「対象の土地が接している道路の路線価」に面積を乗じることで相続税評価額の算出を行います。

ここでは「東京都東久留米市柳窪1丁目で140Dの路線価に面している100㎡の土地の場合」を紹介します。

路線価140Dは、1㎡あたり140千円という意味になります(Dは借地権の割合60%を表しています。)

土地の面積が100㎡とすると、土地の相続税評価額は140千円×100㎡=1,400万円となります。

しかし、路線価での土地の評価はこれで終わりません。

例えば評価の対象の土地が2つの路線に面している場合(角地など)は、評価額の増加要因になります。また、土地が不正形な場合や、間口が狭く奥行きが長い場合、騒音がする場合など、その土地の個々の状況により評価額を減額することができます。

ただし、この減額要因については、専門的な知識が必要です。不動産に精通している税理士に依頼を行えば多くの減額ポイントを発見できる可能性があります。

「路線価で計算した自宅の土地が高すぎる!」と思われる方は、相続税に強い税理士に依頼することで大きく減額できる可能性があります。

なお、茨城県のつくば市・下妻市にございます当事務所鯨井会計グループでは、相続税に関する無料相談や相続対策に役立つセミナー等を多数開催しています。

最寄りにお住まいで相続についてお悩みの方はぜひお気軽にご参加ください。

■参考URL

茨城県つくば市の税理士法人・会計事務所なら|鯨井会計グループ

3.相続税は一体どれくらい?具体例を紹介

ここまで「法定相続人」「基礎控除額」「自宅の相続税評価方法」の基礎等をご紹介して参りました。

後は「自宅以外の財産」を把握すれば、相続税の金額を計算することができます。ここでは、具体例とともに相続税の計算方法をご紹介します。

3-1.具体例

次の条件を満たす場合を考えてみましょう。

・法定相続人⇒配偶者、子供2人

・基礎控除額⇒3,000万円+(3人×600万円)=4,800万円

・自宅の相続税評価額⇒6,000万円

・その他の財産⇒5,000万円

・被相続人の配偶者が自宅を相続する

・被相続人の子供はそれぞれ2,500万円ずつその他の財産を相続する

手順①財産から基礎控除を差し引く

自宅6,000万円+その他の財産5,000万円-基礎控除4,800万円=「6,200万円」

手順②相続税の総額を計算する

ここでは「法定相続分」で遺産を分割した場合の相続税を算出します。今回の場合の法定相続分は「配偶者に1/2」「子供で残りを等分」になります。

また「相続税の税率」を利用します。

【相続税の税率】

| 取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 1,000万円超〜3,000万円以下 | 15% | 50万円 |

| 3,000万円超〜5,000万円以下 | 20% | 200万円 |

| 5,000万円超〜1億円以下 | 30% | 700万円 |

| 1億円超〜2億円以下 | 40% | 1,700万円 |

| 2億円超〜3億円以下 | 45% | 2,700万円 |

| 3億円超〜6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

具体的な計算式は、以下のとおりです。

【配偶者】 6,200万円×1/2=3,100万円

3,100万円×相続税率20%-200万円=420万円

【子供①】 6,200万円×1/2×1/2=1,550万円

1,550万円×相続税率15%-50万円=182.5万円

子供②は子供①と同額となるため、相続税の総額は下記のとおりです。

420万円+182.5万円+182.5万円=785万円

手順③実際の取得割合で相続税の総額を按分計算する

また法定相続割合ではなく「実際相続した割合」で相続税の按分も下記で行います。

【配偶者】⇒自宅5,000万円を実際に相続

自宅5,000万円÷遺産総額1億1,000万円×相続税の総額785万円=3,568,100円(百円以下切捨)

【子供①】⇒その他財産2,500万円を実際に相続

その他財産2,500万円÷遺産総額1億1,000万円×相続税の総額785万円=1,784,000円(百円以下切捨)

子供②は子供①と同額を相続しているため1,784,000円となります。

手順④各種税額控除を差し引く

適用できる税額控除を差引きます。ここでは、配偶者に適用される「配偶者控除」が利用できます。

配偶者控除は配偶者が相続した遺産が1億6,000万円以下か、もしくは相続した遺産が法定相続分(1/2)以下であれば相続税がかからないという税額控除です。

今回の場合は、配偶者が相続した遺産は1億6,000万円以下のため、配偶者には相続税はかかりません。

今回の例では、配偶者の支払う相続税はなく、子供①と子供②が「それぞれ1,784,000円」の相続税の納税が必要ということになります。

4.親名義の自宅の相続の注意点と対策

親名義の家の相続は、後々親族間で問題になるケースが多々あるため、慎重に行う必要があります。

ここでは、親名義の家の相続の注意点と事前の対策についてご紹介いたします。

4-1.共有名義は問題になるケースも

自宅を「共有で相続」すると、後々問題になるケースが多くあります。「共有で相続」とは、不動産の名義を複数人で共有することです。

親族が共有で相続した後、相続した後に不動産を処分する場合に共有名義者全員の同意が必要になるなど、意思決定が難しくなります。

また、共有名義者に不幸があった場合「共有名義者の親族」が相続することになります。場合によっては、共有名義者の数が増えていき、関係性の薄い親族が不動産の共有名義者になる可能性があります。

そうなると、意思決定はさらに難しくなります。自宅を相続する場合は、単独で相続し、他の相続人には現預金などを多く相続させる方法や、自宅の相続者が他の相続者に代償金を支払う「代償分割」を行うことで共有名義での相続を回避した方がいいでしょう。

4-2.親が認知症になる前に分割を決めよう

「親が元気なうちから相続の話なんて不謹慎」と思われる方もいらっしゃいますが、親が元気なうちだからこそ相続についての話し合いを行いましょう。

相続対策は、親が認知症になってからでは手遅れです。認知症が発生すると意思能力がない、または低下しているとみなされます。

意思能力のない人が行う法律行為は無効になるため、相続対策が全くできなくなってしまいます。親が認知症になる前に誰がどの財産を相続するか事前に決め、公正証書遺言の作成などの事前準備を行うといいでしょう。

また「家族信託」「民事信託」等の利用もおすすめです。下記記事が詳しいので併せてご参考ください。

■参考URL

4-3.生前贈与を考えている場合は贈与税に注意する

親が元気なうちから生前贈与を行うことにより相続税額を大きく減少させることができます。

特に孫へ贈与することで相続税のフィルターを一代飛ばすことができるため効果的ですし、また現金などの流動性が高いものであれば、生前贈与し親の相続財産の総額を減らすことで相続税の節税につながりやすいです。

■参考URL

ただ、自宅の資産価値は他の財産と比べて高くなりがちです。

そのため生前贈与を行うと「多額の贈与税」が発生してしまうことに注意する必要があります。

4-4.配偶者居住権の利用を検討しよう

「配偶者居住権」とは、2020年4月より施行された新しい民法上の権利で、簡単に言うと、夫に先立たれた妻がそのまま自宅に住み続けられる権利です。

この権利は、相続財産になります。つまり、自宅の一部分が配偶者居住権となるのです。

配偶者居住権を利用することにより、妻が亡くなった後の相続(二次相続)で大きく相続税額を減らすことができるため、相続税対策として注目を浴びています。

配偶者居住権は、まだ施行されて日が浅いため、実際どのように運用され、どのような問題が発生するかは不透明です。利用される場合は、相続に強い税理士事務所・会計事務所へ相談されることをおすすめします。

4-5.相続税に強い税理士に相談

相続税の申告は税理士に依頼せず、自分で申告することも可能です。

税理士に依頼した場合の税理士費用は決して安くはないため、自分で申告することで費用を安く抑えることができます。

一方、相続税対策・相続税申告について、税理士に依頼することで、税理士報酬以上に相続税を減額できたり、遺産分割のアドバイスをもらったりすることができます。

なお、税理士は税金の専門家ですが、それぞれ得意な税金の分野があるため、全ての税理士が相続税に精通しているわけではありません。税理士に依頼される場合は「相続税に強い税理士」かどうかを事前に確認することをおすすめします。

■参考URL

5.まとめ:親名義の家の相続税申告は税理士に相談

今回は、「親名義の家の相続税の計算方法と注意点」をご紹介しました。相続税と聞くと難しく考えがちですが、今回ご紹介した「法定相続人は誰か」「基礎控除額はいくらか」「自宅の相続税評価額はいくらか」「その他の財産はいくらあるのか」の4点を確認することで相続税の申告が必要かどうか大まかに判断することができます。

税理士に依頼される場合も、事前にこの4点を確認しておくことで話がスムーズに進みます。相続でお悩みの方は、まずここから始めてみてはいかがでしょうか。

なお当事務所「鯨井会計」では、茨城県つくば市を中心として、相続対策の立案・実行支援サービスを実施しております。

相続税に関するセミナーも頻繁に行い、相続税に関するご依頼も数多くお受けしております。

- 葬儀後、何から手を付けて良いかわからない。

- 預貯金の解約手続き、不動産の名義変更をどのように行ったらよいか分からない。

- 相続税申告が必要かどうかわからない。

- どの様な財産に対して税金がかかってくるのかわからない

等、少しでも相続について不安な方、最寄りにお住まいの方は、ぜひ当事務所にご依頼ください。